|

Narcis Serra y Adolf Todó se fueron de rositas

con

un pufo de 30.000 millones de euros.

|

AVISO

URGENTE A LOS DESAHUCIADOS POR CATALUNYA BANC O EN PROCESO (2)

El engaño sobre las ayudas a la banca es estratosférico. Nuestros gobiernos, PSOE y PP, nos han traicionado, hoy se puede acreditar de forma fehaciente que la deuda privada de los bancos españoles que mantenían con las cajas de ahorro y bancos alemanes, así como franceses, se ha transformado en deuda pública a cargo de los sufridos contribuyentes españoles. Los recortes presupuestarios en asuntos sociales está a la orden del día y para días hay caldo si nos atenemos a el volumen de las cifras que son mareantes. Para concretar lo dicho se hace necesario aterrizar en lo ocurrido en una entidad financiera concreta y sobre la vida que ha llevado un préstamo, con garantía hipotecaria, concreto.

La entidad escogida es la antigua Caja de Ahorros de Cataluña que en el anterior post: https://ataquealpoder.wordpress.com/2015/11/01/aviso-urgente-a-los-desahuciados-por-catalunya-banc-o-en-proceso-1/ se relataba el transito recorrido hasta convertirse en Catalunya Banc S.A. con accionistas encumbrados en la propiedad. Para visualizar la vida y milagros de un préstamo se ha escogido a los Yubero / García que ha acabado en el Juzgado de Primera Instancia 55 de Barcelona a cargo de la jueza Sandra Martín Claver con el número de procedimiento 142/2014. Veremos como detrás de un procedimiento ejecutivo hipotecario hay una familia, pero para la señora Justicia es tan solo un tramite administrativo / burocrático. Empecemos por el principio: la pregunta del millón.

¿Cómo es posible si la Caja de Ahorros de Cataluña ha requerido ayudas publicas por 12.000 millones de euros entre las aportaciones del Fondo de Reestructuración Ordenada Bancaria (FROB) y del Mecanismo Europeo de Estabilidad (MEDE) y se aplicara en liquidar anticipadamente (antes que llegue la obligación de pago) los fondos que contienen las hipotecas otorgadas? ¿Por qué se paga a los bonistas acreedores (los bancos alemanes y franceses) anticipándose 15, 20, o 25 años al vencimiento pactado? Blanco y en botella: para que la señora Merkel y François Hollande, el presidente francés salven sus bancos. ¿A costa de quién? del populacho español. No se precisa dar detalles de las penurias que tal decisión conlleva.

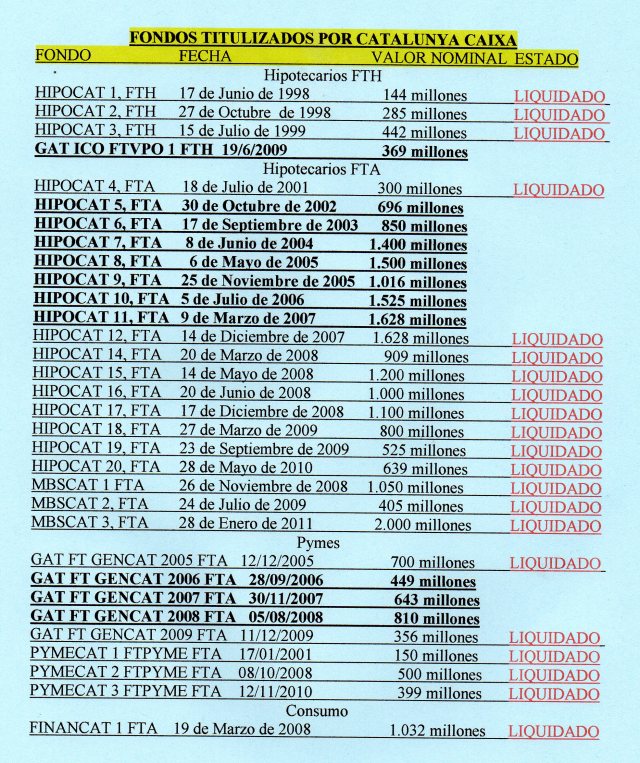

Veamos lo que informa la sociedad gestora de los

fondos titularizados por la entidad financiera que se inicia con el

fondo HIPOCAT 1 FTH el 17 de Junio de 1998 por

un importe de 144 millones de euros en hipotecas concedidas. Concluye

el 19 de Marzo de 2008 con el fondo FINANCAT 1 FTA por 1.032

millones. El total acumulado es de 26.450 millones de euros y como se

puede visualizar la mayoría de ellos están liquidados, tan solo

queda como residual el importe de 10.886 millones. A la vista está

que Catalunya Caixa ha liquidado

anticipadamente parte de sus fondos mientras, por otra parte, ha

recibido fondos públicos. Los

acreedores se van de rositas y a los ingenuos españoles se les

aplica el jarabe de palo. Para dejar constancia de lo dicho conviene

remitirse a la web de la sociedad gestora de Catalunya

Banc: Gestora de Activos Titulizados SGFT, S.A.(www.gat-sgft.info).

Veamos lo que informa la sociedad gestora de los

fondos titularizados por la entidad financiera que se inicia con el

fondo HIPOCAT 1 FTH el 17 de Junio de 1998 por

un importe de 144 millones de euros en hipotecas concedidas. Concluye

el 19 de Marzo de 2008 con el fondo FINANCAT 1 FTA por 1.032

millones. El total acumulado es de 26.450 millones de euros y como se

puede visualizar la mayoría de ellos están liquidados, tan solo

queda como residual el importe de 10.886 millones. A la vista está

que Catalunya Caixa ha liquidado

anticipadamente parte de sus fondos mientras, por otra parte, ha

recibido fondos públicos. Los

acreedores se van de rositas y a los ingenuos españoles se les

aplica el jarabe de palo. Para dejar constancia de lo dicho conviene

remitirse a la web de la sociedad gestora de Catalunya

Banc: Gestora de Activos Titulizados SGFT, S.A.(www.gat-sgft.info).

En el sistema anglosajón (sobre todo en los EE.UU.) no se permite que la Sociedad Gestora del fondo sea propiedad del banco cedente de los préstamos hipotecarios para evitar lo de Juan Palomo: yo me lo guiso y yo me lo como. Spain is diferent, Juan Palomo puede haber emitido más titulizaciones ya que se emiten con total oscuridad, al no ser inscritas en ningún registro público y ser una información que la entidad financiera no comunica a sus clientes. Las propias Sociedades Gestoras mantienen en el más absoluto secreto la relación de préstamos titulizados que permitirían al ciudadano corroborar el estado de su propio préstamo, incumpliendo la obligación legal impuesta por el artículo 34 de la Ley 5/2015 de 27 de Abril de Fomento de la Financiación Empresarial cuya entrada en vigor se produjo el día 29 de Abril de 2015 y que afecta tanto a los Fondos que se constituyan con posterioridad a la entrada en vigor de la ley como a los constituidos con anterioridad de conformidad con lo establecido en la Disposición Transitoria 7ª de la citada ley. Señala el artículo 34 de la Ley 5/2015:

“De cada uno de los fondos que gestionen y en los términos previstos en esta Ley, las sociedades gestoras de fondos de titulización deberán publicar en su página web:

- a) La escritura de constitución y, en su caso, las demás escrituras públicas otorgadas con posterioridad,

- b) el folleto de emisión y, en su caso, sus suplementos, y

- c) el informe anual y los informes

trimestrales”

A titulo de ejemplo (podría ser otro cualquiera)

se trae a colación el fondo MBSCAT 3, FTA constituido el 28 de

Enero de 2011 por un total de 2.000

millones de euros en hipotecas. Un

año después, exactamente el 16

de Enero de 2012 según el Hecho Relevante (una comunicación a la

CNMV por parte de la Sociedad Gestora) registrado con el número

156632 se informa que se ha

efectuado la “liquidación anticipada”.

Atentos a la fecha de vencimiento previsto para esta emisión: 24

de enero de 2027, es decir, se

anticipan 15 años. Veamos lo que

dicen los Folletos de Emisión de las diferentes titulizaciones

reflejadas que se encuentran publicados en la web de la Sociedad

Gestora Catalunya Caixa Titulización se observa que disponen en su

apartado II.4.2 lo siguiente: “Otras

implicaciones y riesgos: …

A titulo de ejemplo (podría ser otro cualquiera)

se trae a colación el fondo MBSCAT 3, FTA constituido el 28 de

Enero de 2011 por un total de 2.000

millones de euros en hipotecas. Un

año después, exactamente el 16

de Enero de 2012 según el Hecho Relevante (una comunicación a la

CNMV por parte de la Sociedad Gestora) registrado con el número

156632 se informa que se ha

efectuado la “liquidación anticipada”.

Atentos a la fecha de vencimiento previsto para esta emisión: 24

de enero de 2027, es decir, se

anticipan 15 años. Veamos lo que

dicen los Folletos de Emisión de las diferentes titulizaciones

reflejadas que se encuentran publicados en la web de la Sociedad

Gestora Catalunya Caixa Titulización se observa que disponen en su

apartado II.4.2 lo siguiente: “Otras

implicaciones y riesgos: …

Riesgo de amortización anticipada de las Participaciones Hipotecarias: Las participaciones hipotecarias agrupadas en el Fondo son susceptibles de ser amortizadas anticipadamente cuando los Deudores reembolsen anticipadamente, en los términos previstos en cada uno de los contratos de concesión de los Créditos Hipotecarios de los que se derivan las Participaciones Hipotecarias, la parte del capital pendiente de amortizar de las Disposiciones Iniciales” (Extracto del Folleto Informativo HIPOCAT 4, FTA) ¿Quién se puede creer que los deudores hipotecarios, en las circunstancias de crisis actual, cancelan su préstamo anticipándose 15 años a su vencimiento? La realidad de lo que ocurre es todo lo contrario: los deudores no pueden pagar sus deudas.

Otra pregunta del millón podría ser: ¿Si la cancelación de un fondo se liquida por el reembolso anticipado de los deudores hipotecarios, qué se debe? Respuesta: la entidad Catalunya Banc manifiesta que un determinado fondo está liquidado, si es así, es una manifestación de parte que los préstamos que contiene esa emisión han sido pagados por los deudores hipotecarios. Tan solo hay que acreditar que el préstamo en litigio estaba incluido en un fondo concreto y determinado. Volvemos al blanco y en botella. Puesto que las liquidaciones anticipadas, a tenor del apartado II.4.2 de los Folletos de Emisión, se da por abonado el préstamo lo que conlleva inexorablemente al archivo de la ejecución de los Yubero / García y de otros miles más que comparten el “paquete” saldado. La Asociación de Hipotecados Activos (AHA) está en ello, localizar, con exactitud, en que fondo ha sido colocado. Anticipo que el próximo post aportará más “herramientas” para que cada uno pueda llegar a conocer si su hipoteca ha sido titulizada. El monstruo se mueve, la CNMV emitió el pasado día 20 de octubre un comunicado que viene a decir que está más que harta que se le solicite “si mi hipoteca está titulizada”. Al próximo post me remito. Continuamos.

El milagro de los panes y los peces

Que una caja de ahorros arruinada pueda pagar anticipadamente a sus acreedores miles de millones es un milagro que supera al de los panes y los peces. Catalunya Banc practicó el “salvamento franco-alemán” a pesar de su ruina. Se entiende que es una solución política ya que la divina no es tan osada. La siguiente pregunta del millón es la siguiente: ¿De donde Catalunya Banc ha sacado el dinero para el “salvamento franco-alemán”? La respuesta está en los 75.000 millones de euros que Catalunya Banc colocó en el Banco Central Europeo (BCE) con el Programa de Renta Fija expuestos en el post anterior. El enjuague es el siguiente: se liquidan los fondos en los que están implicados los bancos alemanes y franceses, paralelamente y por acuerdo político a nivel europeo se autoriza a los bancos españoles a que remitan al BCE cualquier clase de deuda que encuentren por los cajones en un cupo anual (a Catalunya Banc le correspondían 10.000 millones de euros) de ahí ha salido la liquidez para transformar riesgo de impago franco-alemán en riesgo de impago a cargo de deuda pública que sibilinamente ira cayendo sobre nuestras espaldas. No acaba aquí la cosa y conviene ir cerrando el círculo que contiene el agujero de Catalunya Banc. Por la boca muere el pez, lo que viene a continuación son datos extraídos de la información que facilita la arruinada entidad financiera correspondientes al ejercicio contable de 2010.

Para ir directamente al grano se puede acreditar que el agujero de Catalunya Banc es de 30.000 millones de euros por lo que no es de extrañar que el FROB no encontrara forma de colocarla a través de una subasta y precisó de trocearla, por una parte el negocio bancario que acabo en manos del BBVA por una miseria y la cartera de hipotecas fue a parar a las manos del fondo Blackstone. Nos centramos en la cartera hipotecaria de Catalunya Banc, declaró que tenía emisiones por cubrir por el importe de 13.572 millones de “saldo vivo” (ver post anterior). En el Folleto de Emisión del Fondo MBSCAT 3, en la página 32/33 proporciona un listado en el que se incluye “Importe Gestionado a 31/12/2010 (euros)” y facilita el importe de 13.728.006.497,59. (Ver documento adjunto). En una emisión conjunta con otras cajas de ahorro de título AYT Cédulas Cajas Global registrada en la CNMV con el número 9693, en la página 5 manifiesta que el importe en miles de € como CARTERA HIPOTECARIA TOTAL es de 35.802.366

Por último en el balance contable cerrado a 31 de diciembre de 2010 (ver en este enlace la página 93) https://www.catalunyacaixa.com/docsdlv/Portal/Ficheros/Pdf/es/Informe_individual_2010.pdf donde la cartera de hipotecas es de 43.083.918 miles de millones por lo que la diferencia entre los 13 y los 43 es el pegote que Catalunya Banc tiene introducido en su activo para aparentar su solvencia, dicho de otra manera, para ocultar su quiebra. Esta es la siguiente pregunta del millón: ¿Dónde han ido a parar esos 30.000 millones de euros? Las Islas Caimán tienen algo que decir, sin embargo la señora Justicia se ceba con los afligidos deudores que han perdido su empleo y no pueden pagar la hipoteca mientras los NacisSerra se van de rositas.

Aterrizando en la comedia montada

Todo se hace en la más completa oscuridad patrocinada por los lobbys

de la banca para que nuestros amadísimos representantes políticos

legislen todo a su favor desde el mismo momento que venden el crédito

a un tercero y no precise que quede reflejado registralmente porque

así lo permite el artículo 61 del Real Decreto 716/2009. Además no

es necesaria la comunicación de esa venta al deudor hipotecario en

ningún momento con base en la Cláusula Octava del contrato de

préstamo con garantía hipotecaria de los Yubero / García que reza

así:

En base a esta estipulación, que tiene el carácter de condición general de la contratación, la entidad prestamista, Caixa Catalunya, y posteriormente, Caixa D´Estalvis de Catalunya, Tarragona y Manresa y Cataluña Banc han podido ceder el crédito a cualquier Fondo de Titulización sin conocimiento del deudor. Este desconocimiento supone un desequilibrio entre los derechos y obligaciones de las partes en perjuicio del mismo que determina la nulidad de la cláusula Octava ya que les impide conocer fehacientemente quién es la persona o entidad que tiene un crédito a su favor frente a ellos causándole un perjuicio evidente habida cuenta que, en caso de haberse transferido el crédito con garantía hipotecaria, sería únicamente con el Fondo con el que puede alcanzarse una eventual transacción que, en su caso, permita solucionar la situación económica de los deudores y hacer frente a las cuotas hipotecarias y evitar la temida ejecución hipotecaria.

Catalunya Banc, como las demás entidades financieras, no puede

alcanzar acuerdos transaccionales con los deudores habida cuenta que

no es la acreedora del crédito al haberlo transferido a un Fondo de

Titulización y no poder tomar, por tanto, ninguna decisión que

permita modificar los términos de pago del préstamo pues lo

proscribía el artículo 25 del Real Decreto 685/1982 de 17 de Marzo

por el que se desarrollan determinados aspectos de la Ley 2/1981 de

25 de Marzo de Regulación del Mercado Hipotecario y lo sigue

impidiendo el actual artículo 4.3 del Real Decreto 716/2009 que

señala:

- Tampoco podrán, sin el expresado consentimiento:

- Cancelar voluntariamente dichas hipotecas, por causa distinta del pago del crédito garantizado.

- Renunciar o transigir sobre ellas.

- Novar el crédito garantizado, condonarlo en todo o en parte o prorrogarlo.

- En general, realizar cualquier acto

que disminuya el rango, la eficacia jurídica o el valor económico

de la hipoteca o del crédito”

Antes de la despedida cumplen unas líneas para poner a caldo a la jueza Sandra Martín Claver titular del Juzgado de Primera Instancia 55 de Barcelona que recibió una oposición al desahucio de la familia Yubero /García dos días antes de que se cumpliera el lanzamiento y ni tan siquiera la leyó con el argumento de que estaba fuera de plazo. La demanda de oposición contiene los argumentos aquí expuestos que acreditan que Catalunya Banc, desde que otorgó el préstamo, se lo ha vendido tres veces. Para la señora Justicia prevalece el reglamento burocrático antes de corregir un engaño. Con una justicia que discrimina el guante de seda para la banca y la mano de hierro para el deudor hemos llegado hasta aquí: a las puertas de una revuelta social.

AHA llevará a la jueza Sandra Martín Claver a su lista negra, bien merecido se lo tiene al confundir justicia con la burocracia de mover papeles. La susodicha jueza tiene reparos que impiden el matrimonio entre personas del mismo sexo (ver: http://elpais.com/diario/2005/07/07/sociedad/1120687203_850215.html) y a la vez, aplicando una justicia de pacotilla, autoriza un desahucio en el que el demandante no es dueño de la deuda. Para concluir: los afectados, directamente implicados con los préstamos hipotecarios de Catalunya Banc, deben de oponerse en el procedimiento ejecutivo hipotecario ya que el banco no es el legítimo acreedor.

¡Salvad vuestra casa! Este es el mensaje urgente que transmiten estos dos artículos. La justicia en mayúsculas, la que tiene que actuar de oficio, ha dejado ir de rositas a los artífices de la desaparición de la bonita suma de 30.000 millones, (no lo digo yo, lo dicen ellos a través de sus propios documentos) mientras se ceba a través de la justicia en minúscula con los desahuciados que quedan atrapados en el sistema. Viene como anillo al dedo el video realizado por el periodista Josep Cabayol para Sicom (Solidaritat i Comunicació) https://youtu.be/cpr5G2vni30 en el que pone en evidencia las prácticas torticeras que emplean los que dicen ser los dueños de los préstamos hipotecarios concedidos por Catalunya Banc.

Una vez en las supuestas manos del fondo Blackstone, que esconde en tres disquetes en vías de destrucción la relación de deudores que contiene, se dedica a la intimidación para que sin oposición los desvalidos deudores les entreguen la vivienda en bandeja de plata. Una curiosidad final, lo nunca visto en una escritura pública: Blackstone manifiesta que su objetivo no es cobrar la deuda si no quedarse con los bienes inmobiliarios. ¡Qué asco, qué repugnancia cuando el Estado español (el FROB) esta por medio!

FELICITACIONES:

A la auditora Deloitte, la mayor empresa en la prestación de este

servicio a la banca, campeona en ceguera absoluta, en estrabismo

congénito y que no es capaz de ver tres en un burro. No fue capaz de

ver el agujero de veinte y tantos miles de millones de euros de

Bankia, y reincide en los 30.000

millones de Cataluya Banc ¡Qué

profesionales, pero que muy provisionales! De tal palo tal astilla:

la auditora Deloitte se ha engordado con el personal artístico de la

fulminada Arthur Andersen por el cúmulo de desaciertos que

culminaron con el escándalo ENRON. ¿Y la señora Justicia por donde

anda?

FELICITACIONES:

A la auditora Deloitte, la mayor empresa en la prestación de este

servicio a la banca, campeona en ceguera absoluta, en estrabismo

congénito y que no es capaz de ver tres en un burro. No fue capaz de

ver el agujero de veinte y tantos miles de millones de euros de

Bankia, y reincide en los 30.000

millones de Cataluya Banc ¡Qué

profesionales, pero que muy provisionales! De tal palo tal astilla:

la auditora Deloitte se ha engordado con el personal artístico de la

fulminada Arthur Andersen por el cúmulo de desaciertos que

culminaron con el escándalo ENRON. ¿Y la señora Justicia por donde

anda?

No hay comentarios:

Publicar un comentario